КЛИЕНТЫ И ПРИБЫЛЬ

14 МИН

14 МИН

Дата обновления: 11 февраля 2025

Всё о реинвестировании

В статье рассказываем, что такое реинвестирование, в какие инструменты может реинвестировать прибыль малый и микробизнес, а также как спрогнозировать доход.

- Что такое реинвестирование и каким бывает

- Куда можно реинвестировать прибыль

- Какие принципы реинвестирования важно соблюдать

- Как рассчитать доход инвестиционного инструмента

- Главное

Что такое реинвестирование и каким бывает

Допустим, у вас есть бизнес, который приносит прибыль. После вычета из неё расходов, налогов и кредитов на руках остаётся сумма, которой вы можете распоряжаться по своему усмотрению, то есть чистая прибыль. Если вы направили её на развитие бизнеса, покупку ценных бумаг, недвижимости или иных активов, которые могут вырасти в цене, то считается, что вы реинвестировали прибыль.

Реинвестирование — это вложение прибыли, которое позволяет получать доход от её оборота. Оно может быть:

- Полным или частичным. Полное предполагает, что всю реинвестированную прибыль вместе с доходом от неё вы вкладываете по новому кругу. Частичное — что реинвестируете только часть денег. Например, проценты по вкладу или дивиденд от акций забираете себе, а в инвестиционных инструментах оставляете только тело начального капитала. Другой пример: часть прибыли бизнеса раздаёте акционерам в виде дивидендов, а оставшееся вкладываете в новые проекты компании.

- Простым или сложным. При простом вы реинвестируете в один и тот же инструмент, например, в собственный бизнес. При сложном — распределяете прибыль между разными инструментами: одну часть направляете на развитие бизнеса, на другую, предположим, покупаете недвижимость.

- Краткосрочным и долгосрочным. К первому можно отнести депозит, который вы открываете, например, на полгода. Ко второму — акции, которые вы купили и держите несколько лет, потому что по ним стабильно выплачивают дивиденд.

Куда можно реинвестировать прибыль

Бизнес

Вкладывать средства можно как в собственные бизнес-проекты, так и в чужие. Например, вы открыли барбершоп, заработали на нём, а на прибыль запустили курсы для барберов. Или купили долю в ООО, которое производит лакокрасочную продукцию. Свой бизнес за счёт вливания прибыли можно масштабировать, а в чужом стать инвестором или партнёром через приобретение акций, доли ООО, механизм краудлендинга и пр.

Депозиты

На них можно хранить прибыль, получая проценты. Если проценты начисляются и на тело депозита, и на доход, то это реинвестирование сложного процента. Такой механизм запускается, если у депозита есть капитализация, то есть выплаты приходят не в конце срока, а, например, каждый месяц. Со второго месяца проценты начисляются и на первоначальный капитал, и на сумму, набежавшую сверху. При условии, что вы оставляете доход на депозите.

Депозит для бизнеса в Сбере можно открыть в отделении банка, на сайте или в интернет-банке СберБизнес.

Недвижимость

Бизнес может приобретать жилую, коммерческую недвижимость, земельные участки. Эти активы можно сдавать в аренду. Такая реинвестиция потребует дополнительных вложений времени и денег. Вам придётся оплачивать коммунальные счета (если это не обязанность арендатора), обновлять ремонт, следить за оплатой аренды. На продаже недвижимости можно заработать, если она растёт в цене.

Управлять недвижимостью, которую вы сдаёте в аренду, помогают специальные сервисы, такие как решение для коммерческой недвижимости.

Акции

Это ценные бумаги, которые выпускают публичные акционерные общества (ПАО). Доход от акций получают в виде дивидендов. Но только в том случае, если компания их выплачивает. Заработать можно и на продаже акций, если на момент сделки они выросли в цене. Аналитики рекомендуют продавать акции на локальном пике роста — например, перед закрытием реестра акционеров или после выхода позитивной отчётности. Дивиденды и прибыль от продажи акций можно реинвестировать в другие акции.

Облигации

Облигации — долговые ценные бумаги. Эмитент облигаций — компания или государство — берёт у инвесторов деньги в долг и обязуется вернуть их с процентами в установленный срок. Облигации, которые выпускает государство, то есть Министерство финансов, называют облигациями федерального займа (ОФЗ). Выплаты процентов по этим активам называют купонами. Исключение — облигации с дисконтом. Их продают по заниженной цене, но по ним не бывает купонов. Заработать можно только на продаже таких бумаг через определённое время.

ETF

Это готовые наборы биржевых активов. Если у вас нет времени разбираться в особенностях акций и прочих инструментов или вы не знаете, какие выбрать, можно купить долю в фонде — ETF. В вашем «портфеле» будет всего понемногу с разным потенциалом доходности: акции и облигации разных компаний, драгоценные металлы и пр. Если эмитент выплачивает дивиденды по акциям, они сначала поступают в фонд. Далее фонд распределяет купоны между участниками, по их просьбе он может реинвестировать купоны.

ПИФы

ПИФы — паевые инвестиционные фонды. В них вы приобретаете пай — долю, дающую право собственности на часть имущества фонда. В имущество могут входить недвижимость, ценные бумаги и прочие финансовые активы. Размер пая пропорционален вложенным деньгам. В отличие от ETF, паи не торгуются на бирже. ПИФы не выплачивают дивиденды и купоны. Инвесторы зарабатывают только на погашении пая (передаче обратно фонду) или его продаже. Инвестор не может самостоятельно распоряжаться активами, входящими в пай, — за него это делает фонд в формате доверительного управления.

Чтобы покупать или продавать акции, облигации, ETF, а также получать по ним выплаты, нужно открыть брокерский счёт. Компаниям — для юрлиц, ИП и самозанятым — для физлиц.

Какие принципы реинвестирования важно соблюдать

- Использовать свободные деньги, то есть чистую прибыль. Не берите кредиты на реинвестиции и не выводите деньги из оборота, даже ради потенциально сверхприбыльного проекта. Если он не окупится, у вас появятся долги, а не доходы.

- Соблюдать баланс между доходностью и риском. Если вы новичок в инвестировании, выбирайте более безопасные и консервативные инструменты. На старте подойдут депозиты, недвижимость, ОФЗ, акции крупных и надёжных компаний.

- Вкладывать в разные инструменты, например, в акции и облигации, бизнес и недвижимость. Так вы снизите риск остаться без дохода. Даже если один инструмент упадёт в цене, другие — вырастут и компенсируют это падение. И напротив, если вложите все деньги в акции одной компании, можете надолго уйти в минус.

- Сопоставлять доходность инструментов. Если вы рассматриваете покупку торгового помещения за 3 200 000 рублей, чтобы сдавать его в аренду за 35 000 рублей в месяц, то ваш доход за год — 13% годовых. Если ставка по депозиту больше, выгоднее положить деньги в банк.

- Принимать во внимание изменения в политике и экономике и то, как они могут отразиться на разных сроках инвестирования. Например, при ключевой ставке ЦБ 18% на горизонте 1 года выгоднее открывать депозиты, а 10 лет — покупать облигации. При низкой ключевой ставке более привлекательной будет доходность акций.

- Учитывать рыночные факторы, которые меняют общество и модели потребления. Например, в 2023 году спрос на аренду и покупку складов показал рекордный рост. Это связывают с развитием онлайн-торговли. Инвесторы, которые уловили этот тренд и ранее купили склады, смогли продать их по выгодной цене.

- Обращаться к специалистам. Покупать и продавать за вас ценные бумаги, недвижимость и другие активы могут компании, которые занимаются доверительным управлением. Если вы новичок на рынке ценных бумаг, стоит к ним присмотреться.

Как рассчитать доход инвестиционного инструмента

Рентабельность депозита

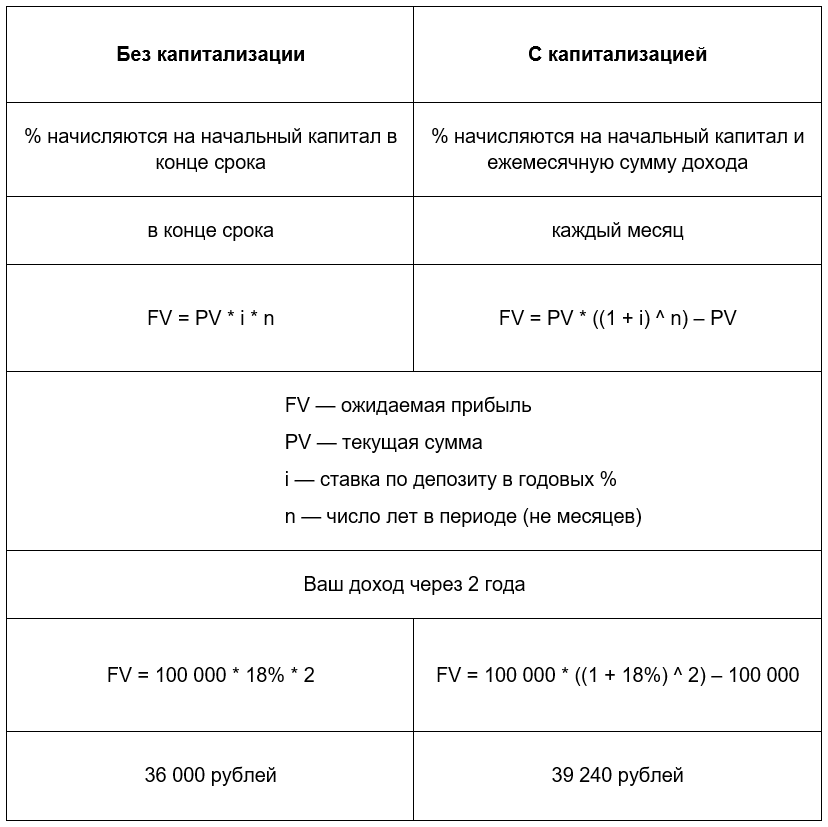

Допустим, вы хотите разместить на депозите 100 000 рублей на 2 года по ставке 18% годовых. Рассчитаем ваш доход:

Быстро рассчитать доход по вкладу можно с помощью онлайн-калькулятора.

Рентабельность акций

По «депозитной» формуле можно рассчитать доходность ценных бумаг, указав годовые проценты, которые инвестор рассчитывает заработать в перспективе.

В отличие от депозитов, акции не гарантируют доход — он будет зависеть от дивидендов, которые эмитент может не выплатить или выплатить в неполном объёме. Если компания выплатила хорошие дивиденды сейчас, это не значит, что такие же она выплатит в будущем. Этому могут помешать:

- ухудшение её финансового положения,

- экономические процессы в обществе,

- геополитическая обстановка,

- новые законы и т. д.

Для компаний, которые выпускают акции, дополнительно рассчитывают коэффициент реинвестирования.

Коэффициент реинвестирования = дивиденды / чистая прибыль * 100%

Он показывает, сколько чистой прибыли в процентном соотношении прибыли компания направляет на выплаты дивидендов. Это позволяет принять решение о том, стоит ли в неё вкладывать.

К примеру, чистая прибыль Сбера в 2023 году составила 1 493 млрд руб.

На дивиденды банк направил 752 млрд руб.

Коэффициент реинвестирования = 752 / 1493 * 100% = 50,36% — это средний показатель.

Коэффициент 100% и более не гарантирует, что дела у компании идут хорошо. Она могла включить в расчёт нераспределённую прибыль прошлых лет или взять кредит. Если коэффициент, наоборот, стремится к нулю — это не всегда плохой показатель. Возможно, компания не выплачивает дивиденды акционерам, потому что направляет большую часть прибыли на развитие. Это придаёт ей инвестиционной привлекательности в долгосрочной перспективе.

Что важно учитывать при расчёте дохода:

Годовую инфляцию. Она частично «съедает» ваши проценты по вкладу, доходы от вложений в ценные бумаги, сдачи в аренду недвижимости и сделок купли-продажи активов. Из дохода, который приносит недвижимость, дополнительно надо вычитать расходы на её обслуживание, ремонт, налог на имущество.

Доходы от всех инструментов реинвестирования облагаются налогами. Исключение — ценные бумаги, которыми вы владели более 3 лет на момент сделки купли-продажи. В этом случае применяется льгота на долгосрочное владение, и вся прибыль — ваша. Но только прибыль от продажи, за дивиденды всё равно придётся заплатить.

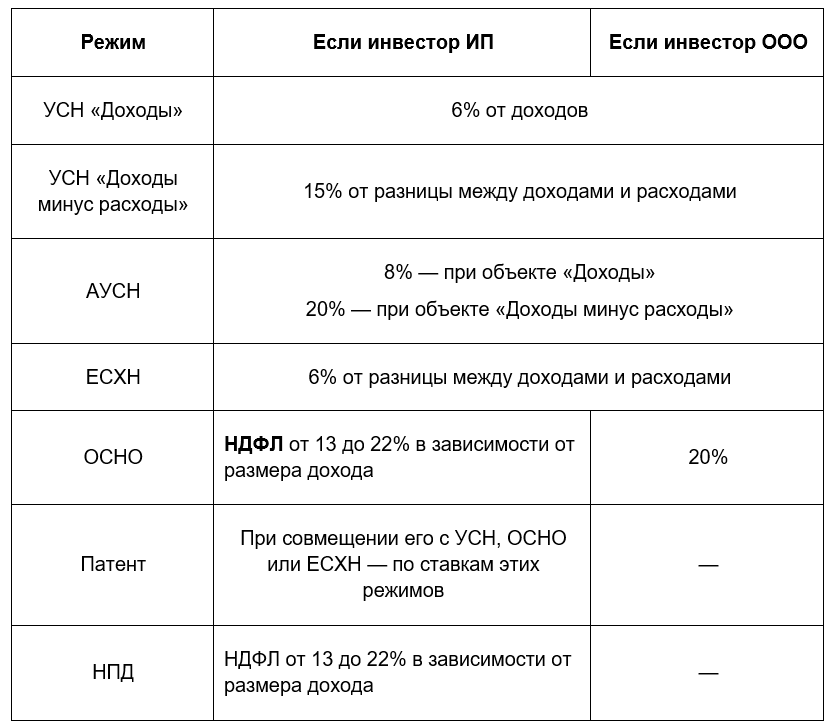

Ставку налога на доходы от инвестиций (в любые инструменты). Она зависит от режима налогообложения и годового дохода:

Для ИП на ОСНО и физлиц с 2025 года действует прогрессивная шкала НДФЛ:

- 13% — на доход < 2,4 млн руб.,

- 15% — на доход от 2,4 до 5 млн руб.,

- 18% — на доход от 5 до 20 млн руб.,

- 20% — на доход от 20 до 50 млн руб.,

- 22% — на доход > 50 млн руб.

Если вы реинвестируете доход, то есть покупаете на него новые акции, облигации и прочие активы, это уменьшает налогооблагаемую базу. Она уменьшится на реинвестированную сумму, так как в расчёт налога входит только прибыль от активов, а не их стоимость. О налоговых вычетах для ИП подробно писали в статье.

Правильно рассчитать налогооблагаемый доход для ООО и ИП, в том числе от инвестиций, можно с помощью сервиса бухгалтерии от СберБизнеса.

Главное

💰 Реинвестирование — это вложение прибыли, которое позволяет получать доход от её оборота. Оно может быть полным или частичным, простым или сложным, краткосрочным или долгосрочным.

💼 Основные инструменты, в которые предприниматели могут реинвестировать прибыль — бизнес, депозиты, недвижимость, акции, облигации, ETF, ПИФы.

📈 Чтобы реинвест был удачным, сопоставляйте доходность инструментов на разных сроках и распределяйте вложения между ними. Используйте только свободные деньги и обращайтесь к специалистам, если не уверены в своих силах.

🧮 Рентабельность депозита можно рассчитать по специальной формуле или на онлайн-калькуляторе. Инвестиционную привлекательность ценных бумаг помогает оценить коэффициент реинвестирования.

💸 При прогнозировании доходов от реинвестиций учитывайте годовую инфляцию и ставки налогов на доходы. Реинвестирование дохода, то есть покупка на него новых акций, облигаций и прочих активов, уменьшает налогооблагаемую базу.

Автор: Екатерина